[아이티비즈 김건우 기자] 국내 슈퍼리치의 총자산은 평균 323억 원이며, 기업 경영자가 다수 차지한 것으로 나타났다.

하나은행(은행장 이승열) 하나금융경영연구소(소장 정중호)는 대한민국 부자들의 금융행태를 분석한 '2023 대한민국 웰스 리포트'을 발간했다.

발간 16년째인 올해는 금융자산 100억 원 이상 또는 총자산 300억 원 이상을 보유한 부자를 슈퍼리치로 정의하고 집중 조명했다. 또한, 10억 원 이상의 금융자산을 보유한 부자들의 불확실성 시대 투자전략, 부동산 투자 방식, 기부 활동, 성격유형 분석 등을 분석했다.

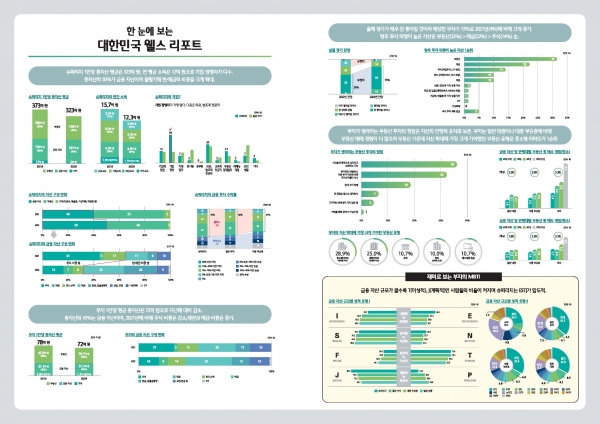

슈퍼리치의 총자산 평균은 323억 원이다. 부동산과 금융자산 비중은 5:5이며, 2022년 말 기준 금융자산의 60%를 현금 및 예금으로 보유하고 있었다. 직업은 기업 경영자가 29%로 가장 많고 의료·법조계 전문직이 20%로 뒤를 이었다.

슈퍼리치의 연평균 소득은 약 12억 원이다. 이중 재산소득의 비중이 39%(약 5억 원)로 가장 컸다. 일반 부자는 연 소득 중 근로소득(37%)의 비중이 재산소득(22%)보다 높아 슈퍼리치와는 차이를 보였다. 슈퍼리치는 월 소득의 절반 이상은 저축(57%)하고 나머지는 소비(37%)와 대출금 상환(6%)에 사용했다. 소비가 59%, 저축이 38%인 일반 부자보다 저축 여력이 월등히 높았다.

이들은 어떻게 슈퍼리치의 반열에 오르게 된 걸까. 과연 슈퍼리치는 언제, 어떻게 돈에 관심을 가지게 된 것일까.

설문조사 결과 ‘부모의 교육이나 가정의 분위기로 인해 자연스럽게’ 관심을 갖게 됐다고 응답한 비중이 44%로 가장 높았다.

일반 부자(금융자산 10억 원 이상<가구기준> 보유자)와 대중부유층(금융자산 1억 원 이상~10억 원 미만<가구기준> 보유자)은 ‘자녀 출산이나 부모 부양 등 가족에 대한 책임 의식 때문에’ 관심을 갖게 됐다는 의견이 각각 43%, 55%로 1순위를 차지해 어려서부터 자연스레 ‘부’를 접한 슈퍼리치와 차이를 보였다.

2022년 슈퍼리치가 보유한 금융자산 포트폴리오의 가장 큰 특징은 현·예금 비중의 증가였다. 금리 인상의 영향으로 예금의 선호도가 높아졌기 때문이기도 하지만 불확실성에 대비해 현금 보유 비율을 늘린 측면도 있었던 것으로 보인다. 전년도에 비해 슈퍼리치의 현·예금 비중은 2배 이상 늘었고, 주식의 비중은 1/2 수준으로 줄었다.

2022년 대중부유층의 38%, 일반 부자의 64%, 슈퍼리치의 73%가 외화 자산을 보유하고 있었다. 금융자산의 규모가 증가할수록 외화 자산을 보유한 사람의 비중도 증가하는 모습을 보였다. 외화 자산을 유형별로 보면 슈퍼리치는 2021년 대비 외화현금(63%→73%), 해외주식(30%→43%) 및 채권(10%→17%) 투자를 확대했다.

2022년 한 해 동안 슈퍼리치의 70%는 금융자산 투자를 통해 플러스(+) 수익률을 냈으며, 10% 이상의 고수익을 달성한 슈퍼리치도 15%에 달했다. 슈퍼리치의 약 60%는 올해 5~10%의 기대수익률로 투자할 계획이며, 20% 이상을 목표로 하는 슈퍼리치도 15%를 상회했다. 투자의향이 높은 자산 1순위로는 주식(29%)을 꼽았으며 부동산(27%)과 예금(15%)이 뒤를 이었다.

설문 결과 슈퍼리치의 약 41%가 미술품을 보유하고 있는데, 이는 일반 부자(23%)나 대중부유층(14%) 대비 월등히 높은 수준이다. 미술품도 외화 자산과 마찬 가지로 자산 규모에 비례해 보유자 비율이 증가했다. 슈퍼리치가 보유하고 있는 미술품의 총 가격은 1억 원 이상의 구간에 41%로 집중 되어있고, 슈퍼리치 2명 가운데 1명은 향후에도 미술품을 추가로 구매할 의향이 있는 것으로 나타났다.

2022년 말 기준 부자의 총자산 평균은 약 72억 원이며, 이중 부동산 자산이 약 39억 7,000만 원으로 총자산의 55%를 차지했다. 전년과 비교해볼 때 금융자산 규모는 비슷한 수준이지만 부동산 시장이 약화되면서 부동산 자산이 5억 원 이상 감소했다.

그럼에도 불구하고 부자는 향후 투자 의향이 높은 자산으로 부동산을 선택하는 비율이 높았다. 부자가 부동산 자산을 선호하는 이유는 ‘자산을 안정적으로 유지하고 보존(36%)’, ‘장기적인 관점에서 다른 투자 자산에 비해 투자수익률이 우수(32%)’ 등으로 확인됐다.

국내 부자는 일반적으로 동일 연령 집단 내에서 일반 대중(금융자산 1억원 미만<가구기준> 보유자)이나 대중부유층에 비해 부동산 거래 경험이 더 많다. 특히, 70대 부자는 다른 연령대에 비해 부동산 매매 경험이 많은 것으로 나타났다.

평균 매수 횟수 9.7회, 매도 횟수 5.2회로 타 연령대 대비 상당히 높은 수준이며, 이들은 다른 연령대와 대비해 부동산 투자 시 ‘임대수익 창출’의 장점을 응답한 비율이 높았다. 이는 근로소득을 확보하기 어려운 노년기에 아파트 또는 빌딩을 임대해 고정 수입을 확보하기 용이하기 때문으로 보인다.

또한, 부자의 80%가 올해 실물경기는 안 좋아질 것이며 부동산 가격은 더 하락할 것이라고 예측했다. 부동산 시장은 2025년 이후가 되어야 회복될 것이라는데 의견을 모았다.

한편, 불확실성이 커지면서 부자가 보유한 금융자산 포트폴리오는 변화를 보였다. 부자는 경기침체를 예상하면서 안전한 자산으로 자금을 옮겼다. 지난해에 비해 보유자산 중 주식 비중이 27%에서 16%로 감소했고 채권(3%→6%)과 예금(28%→35%)의 비중이 증가했다.

한국인은 ‘청렴결백한 논리주의자’, ‘현실주의자’로 묘사되는 ‘ISTJ형’이 가장 많은 것으로 알려져 있는 가운데, 부자의 자산 규모별 성격 유형에는 다른 특징이 있는지 분석했다.

그 결과, 자산이 많을수록 I(내향적)나 S(감각형) 비율이 낮아지고, T(이성적), J(계획적) 성향의 비율이 높아지는 것을 알 수 있었다. 특히, 슈퍼리치 집단에서는 ‘ESTJ’형이 가장 높은 비율을 보였는데, 일반 대중 사이에서 ‘ESTJ’의 비율은 8.5%에 불과하나 슈퍼리치 중에서는 이보다 3배 이상 많은 26.8%가 ‘ESTJ’형이었다.

‘ESTJ’형은 흔히 ‘지도자형’, ‘경영자형’으로 불리는데, 사회적인 질서를 중시하면서 현실적이고 추진력이 있다고 평가받는다. 다수의 은행 PB들도 부자의 특징으로 ‘실행력’을 언급했다.

부자의 직업별 MBTI를 살펴보면 의료, 법조계 전문직은 ‘ISTJ(42%)’형이 부동산 임대업자는 ‘INTJ(23%)’형이 특히 높았으며, 주부의 경우 ‘수호자’, ‘조력가’로 묘사되는 ‘ISFJ’형이 다른 직업에 비해 훨씬 높은 비율을 보였다.

황선경 하나금융경영연구소 수석연구원은 “과거 외환 위기나 글로벌 금융 위기 및 코로나19 팬데믹 위기까지 모든 위기 속에는 부의 기회가 있었고 그 기회를 읽어낸 사람들이 뉴리치, 슈퍼리치가 됐다”며, “하나금융경영연구소는 2007년부터 15년 이상 위기 속 부자의 자산관리 행태를 분석해 '대한민국 웰스 리포트'를 발표하고 있다”고 말했다.